Sin default, ya se habla de caída -3% del PBI 2014

Más allá de la Justicia estadounidense, que defiende en forma prioritaria los derechos del acreedor, tal como sucede en cualquier mercado de capitales exitoso, la economía argentina carga con enormes problemas previos al default en curso, resultado de pésimas decisiones de política económica. El PBI caerá en 2014 y el interrogante es cuánto caerá. Un PBI cayendo con una tasa de inflación tan elevada, es más que preocupante por el impacto social que provoca. Luego hay que evaluar cómo pesará el default. Pero la siguiente radiografía es pre-default... y no se entiende con tanto desbarajuste cómo Cristina Fernández de Kirchner cree que su ministro Axel Kicillof tiene algún futuro político.

El escenario económico actual es mucho más complicado que en 2009. La caída del nivel de actividad responde a factores estrictamente domésticos y es resultado de los desequilibrios macroeconómicos originados por las inconsistencias de nuestras políticas. Aún sin default y con estabilidad financiera y cambiaria “comprada” durante los últimos 6 meses, el comportamiento del nivel de actividad global ya era muy preocupante. Pero el endeudamiento podría permitir sostener la política fiscal expansiva financiada con emisión, evitando perder reservas y/o devaluar significativamente. Sin el financiamiento, todo se complicará muchísimo.

CIUDAD DE BUENOS AIRES (Economía & Regiones). Lograr un acuerdo y evitar el default sería macroeconómicamente positivo porque ayudaría a disminuir la incertidumbre y apuntalar las expectativas, que están en el centro de la explicación de los malos resultados económicos obtenidos.

Por el contrario, una nueva cesación de pagos deterioraría aún más las expectativas y potenciaría los efectos negativos.

No obstante, mucho antes que “explotara” el problema de los "Fondos Buitres" y la sentencia del juez Thomas Griesa, la economía argentina se encontraba inmersa en un círculo vicioso entre las políticas que se aplican, los desequilibrios macroeconómicos, las expectativas negativas y el deterioro del nivel de actividad. Se trata de un círculo vicioso que se retroalimenta y empeora sucesivamente los resultados de la economía.

El mecanismo de retroalimentación del círculo vicioso se explica a partir de una política fiscal y monetaria desmedidamente expansiva que genera inconsistencias macroeconómicas y provoca resultados opuestos a los buscados.

El público potencia sus expectativas de devaluación e inflación. La demanda de dinero cae y el dólar paralelo se encarece, retroalimentando las expectativas de devaluación e inflación.

Como contrapartida, el consumo, la inversión y la demanda agregada se debilitan y cae el nivel de actividad.

Al haber menor nivel de actividad la recaudación se contrae, aumentando el déficit y la dominancia fiscal (emisión monetaria del BCRA para financiar al Tesoro), lo cual vuelve a alimentar el círculo vicioso entre expectativas, demanda de dinero y nivel de actividad.

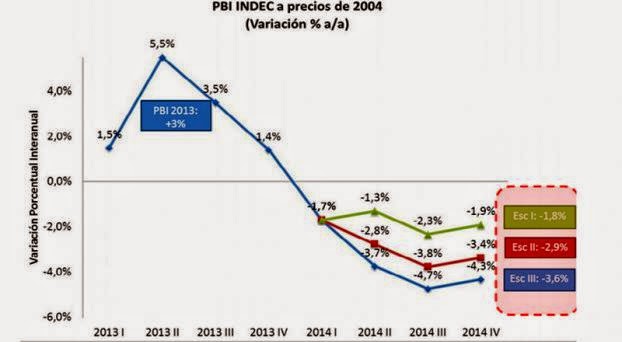

A principios de año y sin contabilizar el problema de los Fondos Buitres, habíamos proyectado un escenario base inicial que incluía una contracción del PBI de 1.8% para 2014.

Sin embargo, aclarábamos que si el gobierno no corregía el desequilibrio fiscal e insistía con el recalentamiento del gasto público financiando el mayor déficit con emisión monetaria, los resultados iban a ser peores y la caída del nivel de actividad terminaría siendo más fuerte.

De hecho, a principios de año planteábamos que a medida que la tasa de crecimiento del déficit fiscal y la emisión monetaria se fuera acelerando por encima de lo observado en 2013, la caída del nivel de actividad cobraría mayor fuerza y se ubicaría entre -2.9% / -3.6% en 2014.

La realidad ya comienza a sobrepasar nuestro peor escenario de comienzos de año. Los desequilibrios macroeconómicos son cada vez más pronunciados. La recaudación crece cada vez menos en términos nominales y en junio cayó 5% en términos reales.

Sin embargo, la tasa de crecimiento del gasto se acelera nominalmente hasta un 41% anual. El gasto público es la única variable que le gana a la inflación, con lo cual hay un aumento explosivo del déficit y la dominancia fiscal.

En este escenario y de continuar esta tendencia, la economía argentina se dirige probablemente a un escenario con caída mayor al 3% del PBI en 2014.

Yendo a los números. En el acumulado de los últimos 12 meses el déficit fiscal aumentó de $39.022 millones a $96.505 millones a pesar que los recursos extraordinarios girados por el BCRA y el ANSeS al Tesoro aumentaron más de 100%. El BCRA emite cada vez más pesos para cubrir el exceso de gasto y el déficit creciente del Tesoro.

Con más gasto público, mayor déficit fiscal y más emisión monetaria del Central para financiar al Tesoro, la cantidad de pesos que sobran en la economía vuelve a aumentar. La contracción monetaria, que había logrado reducir el sobrante de pesos de 5.1% (diciembre’13) a 1.1% (abril’14) del PBI, perdió fuerza.

El exceso de pesos volvió a aumentar, pasando a 2.0% (mayo'14) y 3.4% (junio'14) del PBI. En este marco, la demanda de dinero cayó un 13% promedio durante los 1er.os 6 meses del año, acelerando la inflación.

El aumento del nivel general de precios pasó de 26% a 40% interanual en los 1er.os 6 meses del año. Si suben todos los precios, el dólar también sube. El dólar oficial (+50%) y el dólar paralelo (+55%) se encarecieron con respecto a hace un años atrás.

Según la UTDT (Universidad Torcuato Di Tella) las expectativas de inflación para los próximos 12 meses se ubican en torno al 38% promedio anual, lo cual le pone un piso muy elevado a la inflación futura. Paralelamente, en el ROFEX se espera una devaluación del tipo de cambio oficial en torno al 36% para los próximos 12 meses.

Por el lado del sector externo, las exportaciones cayeron un 10%. La cosecha casi record y el excelente precio de la soja no pudieron contrarrestar las menores ventas al exterior, cuya principal caída se registró en el sector automotriz y las exportaciones a Brasil. Aún con trabas a las importaciones (que cayeron un 7.5% a/a), el superávit comercial se redujo un 28.4% en relación al 1er. semestre del año pasado.

El panorama en la esfera interna tampoco resulta demasiado alentador. Según FIEL (Fundaciones de Investigaciones Económicas Latinoamericanas) la industria registró una caída de 4.1% en el 1er. semestre. Según CAME (Cámara Argentina de la Mediana Empresa), las ventas minoristas registran una contracción de 7% en los 1er.os meses de 2014. Paralelamente, la construcción, antigua estrella del modelo, también cayó un 3.0% en los 1er.os cinco meses del año según INdEC (Instituto Nacional de Estadísticas y Censos).

De acuerdo con el índice ISAE E&R, que mide el nivel de actividad global, hace 9 meses que la desaceleración del nivel de actividad viene atenuándose y en los últimos 4 meses directamente se contrajo. Puntualmente, en el 1er. semestre del año, el nivel de actividad global se contrajo un 2% con respecto al mismo período de 2013.

Como consecuencia, cada vez hay menos empleo (en industria y en servicios). De hecho, la tasa de empleo (INdEC) del 1er. trimestre fue la más baja desde el 2do. trimestre de 2009 (también 41,8%), año en que, según INdEC, la economía creció apenas 0,1% y de acuerdo con los estudios privados se contrajo en torno a un 4%/5%.

En pocas palabras, aún sin default y con estabilidad financiera y cambiaria “comprada” durante los últimos 6 meses, el comportamiento del nivel de actividad global es muy preocupante y se encuentra en franco deterioro y se dirige a un escenario en el cual el PBI se contraería más del 3% en 2014.

Además, a diferencia de lo que sucedía en 2009, en la actualidad la economía argentina no tiene de dónde “agarrarse” para dejar atrás la caída y volver a crecer. Es fácil de comprender que el escenario actual es macroeconómicamente mucho más complicado que el de hace 5 años atrás por lo cual la probabilidad de rápida recuperación es mucho más delicada.

En 2009 el punto inicial de la caída del PBI fue de carácter exógeno. La crisis de Lehman disparó una fuerte aversión al riesgo que desplomó el precio de la soja (de US$600 a US$300 por tn) y cortó el financiamiento internacional para Brasil, que dejó de crecer. Sumado a una muy mala cosecha, el sector externo de la economía generó malas expectativas y “ahogo” al mercado doméstico. Sin embargo, la soja rápidamente se recuperó y Brasil volvió a crecer.

La cosecha siguiente mejoró y se pudo retornar el sendero de crecimiento en 2010. En este sentido, vale la pena recordar que en aquel entonces los fundamentos de la economía doméstica eran mucho mejores que los actuales y no representaban ningún escollo para la recuperación del nivel de actividad.

El déficit fiscal era bajo y casi no se financiaba con emisión monetaria. La inflación era más baja. Al mismo tiempo, las expectativas de inflación y devaluación también eran inferiores y no había cepo cambiario. Además, a principios de 2010 el stock de reservas en el BCRA llegaba US$48.000 millones.

El escenario económico actual es mucho más complicado que en 2009. La caída del nivel de actividad responde a factores estrictamente domésticos y es resultado de los desequilibrios macroeconómicos originados por las inconsistencias de nuestras políticas.

En este marco, todos los fundamentos de nuestra economía se encuentran mucho más deteriorados que en 2009, impidiendo que Argentina pueda volver a la senda del crecimiento con rapidez. Para peor, no podemos esperar que el sector externo nos “salve” como sí lo hizo en 2010. El actual deterioro de los fundamentos exigiría una soja a US$800 y un Brasil creciendo al 6%/7% para que el sector externo pudiera volver a “rescatarnos”.

Sin embargo pareciera que ocurrirá lo opuesto, la soja se abarata y Brasil crecerá muy poco durante el próximo año.

La aceleración de la caída del PBI es prácticamente inexorable y surge como consecuencia de que el gobierno no corrige los desequilibrios y la dominancia fiscal.

Sin cambios en la política fiscal y monetaria Argentina no volvería a crecer en forma sustentable, generando empleo genuino en el sector privado. Tampoco habrá una marcada y duradera desaceleración de la inflación, ni se encontrará una solución de fondo para los problemas cambiarios.

Es más, cuando hacia fin de año el BCRA deba emitir $120.000 millones / $130.000 millones para financiar al Tesoro por el déficit fiscal acumulado, volverá el riesgo de crisis cambiaria.

Además, los primeros meses del año, la estacionalidad fiscal y el comercio exterior jugaron a favor de la estabilidad cambiaria y financiera. Desde el plano fiscal, abril, mayo y junio son los meses de recaudación “fuerte” y “bajo” gasto público. Paralelamente, es el período estacionalmente “alto”en materia de ingreso de dólares. La mayoría de los pesos que emite el BCRA tienen como contrapartida ingreso de dólares, lo cual evita que el dólar cobertura y eldólar paralelo se disparen, minimizando las tensiones cambiarias.

Por el contrario, la estacionalidad de agosto / diciembre es opuesta y juega en “contra” de la estabilidad macroeconómica, financiera y cambiaria. Fiscalmente es un periodo de baja recaudación y alto gasto, sobre todo hacia fin de año.

A su vez, es un período de bajo ingreso de dólares por el canal comercial. Es decir, nuestra economía está por ingresar en el período en el cual el flujo de emisión de pesos aumenta y la entrada de dólares disminuye, lo cual acrecienta la relación pesos / dólares, encareciendo al dólar cobertura y al dólar paralelo; alimentando mayores tensiones cambiarias. Las tensiones cambiarias no explotarían de un día para el otro, pero sí irían aumentando hacia fin de 2014 y comienzos de 2015.

Con políticas fiscales y monetarias desmedidamente expansivas hay un sólo salvo conducto que puede evitar el escenario en el cual se agrava la caída del PBI en 2014 y también 2015: el regreso los mercados internacionales de crédito.

El endeudamiento podría permitir sostener la política fiscal expansiva, actualmente financiada con emisión, evitando perder reservas y/o devaluar significativamente el tipo de cambio hasta entregar el poder en 2015. Hay que considerar que en noviembre ’14 / enero’15 el BCRA deberá emitir $130.000 millones para financiar al Tesoro.

A esto hay que sumarle que en 2015 los vencimientos de deuda de son más elevados que los de este año y entrarían menos dólares que este año por el precio de la próxima cosecha. En este escenario el Estado Nacional necesitaría conseguir financiamiento internacional por USD 15.000/USD17.000 millones para poder llegar a fines del año próximo sin tener que afrontar turbulencias financieras y cambiarias.

Pareciera difícil de alcanzar este objetivo en el contexto actual.

Sin el financiamiento, con déficit fiscal y emisión monetaria creciente, en 2015 el PBI seguiría cayendo y podrían volver a emerger turbulencias monetarias, financieras y cambiarias.

Comentarios

Publicar un comentario